炒期货的几乎都是亏(千亿营收净利润仅不到两个点)

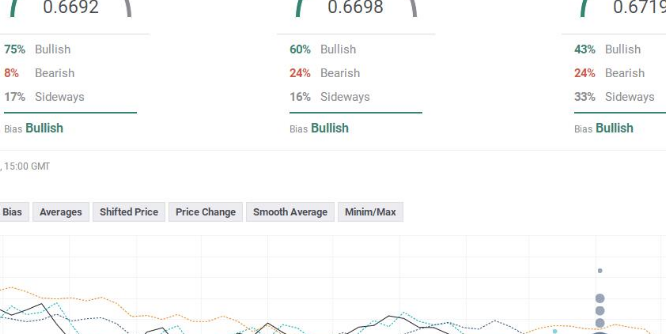

人尽皆知,中国人做菜必须得放油,当然,虽然放再多也可能拯救不了你的厨艺。

而食用油界的王者金龙鱼,则是一家年营收数千亿、国内市占率近四成的巨型“油轮”。

8月5日,金龙鱼发布了今年的上半年财报,2022H1营收1195亿,同比增加15.7%;归母净利润19.8亿,同比下降33.5%,通读全文,我们发现了很有意思的几个点:

1.千亿营收,但赚得和百亿级的海天味业差不多。

2.今年赚得更少,和俄乌战争有点关系。

3.金龙鱼爱炒期货,还人菜瘾大。

千亿营收为何净利润仅不到两个点?食油巨头炒期货为何连亏数亿?

通过对金龙鱼半年报的分析,本文将尝试解答以下几个问题:

1.金龙鱼利润率为什么那么低?

2.金龙鱼为什么爱炒期货?

3.金龙鱼如果不卖油还能做什么?

01本质就是食油税首先纠正一个认知:金龙鱼的主营业务的确是食用油,但它并非只卖“1:1:1”的调和油。财报显示,金龙鱼的业务主要分为厨房食品、饲料原料及油脂科技两大类。

厨房食品里除了油,还有米、面、调味品等一切跟吃有关的东西;饲料原料主要就是指豆粕等食品加工剩下来的副产品再利用到动物饲料上面;油脂科技则是以油脂为加工基础的相关产品,比如洗衣液等日化用品。

当然,给人吃的厨房食品还是最主要的部分,占到了营收的63%。

金龙鱼的所处核心赛道很特殊:世界上很难找到比食用油更刚需的东西,毕竟人活着就要吃饭,吃饭就免不了放油。

因此,藏在食油价格当中的那一块利润,本质上就是一种“食油税”:就像上高速要交高速费(税)一样,想要肠道如高速路般畅通顺滑,也同样需要上食油税。

从这个角度看,金龙鱼的壁垒甚至比茅台更强:人可以不喝酒,但不能不吃油;社交场景中的酒桌文化可能会褪去,但人哪怕进化到赛博人也仍然需要油——不过是食用油还是润滑油就另说了。

当然现实并非如此,毕竟金龙鱼的毛利率常年不到十个点,而茅台能达到90%,差不多是金龙鱼的十倍。同样可以称作“油王”的海天味业更不用提,一季度72亿的营收,净利润也有18个亿。

毛利低的原因也很简单:人不喝酒不会死,不吃油是真的会得病,所以恰恰就是因为食油太刚需了,价格必然会受到政策方面的严格限制。十年前发改委就曾因涨价问题约谈过金龙鱼,要求稳定价格。

金龙鱼的最大潜在风险同样也来源于政策。几十年前,我们吃油还不像现在这样直接去超市里拎一桶结账那么容易,当时是需要自己拿一个小瓶子到粮站里去打散装油,这种油由于工艺和储存缺陷,往往呈现黑色,存在一定的卫生问题。

我国政府为了保障人民的食品安全,开始在国际上寻找靠谱的食油生产商,新加坡背景的金龙鱼就在那时被引进国内,并在接下来的几十年里成长为国内最大的食油巨头。

但很显然国家不会让食油这种关乎到国计民生、能影响社会稳定、国家安全的行业完全由外资公司把控,于是中粮集团随后又扶持了福临门、鲁花两个品牌以制衡金龙鱼,三者之间甚至还发生过一场“食油顶上战争”,但最终还是以金龙鱼的胜利为结束。

金龙鱼的总裁穆彦魁就曾说过金龙鱼上市不是为了融资,而是为了摆脱外资身份,顺理成章地变身为一家地地道道的中国企业。看来“根正苗红”对于粮油行业,还是颇为重要的。

事实上,不仅是金龙鱼,几乎所有把主营业务做成“收税”的公司都有一个特点:营收很高,经常是百亿或万亿起步,但利润率很低,一般只有5%不到。

因为具备刚需属性,所以能保证有源源不断的现金流,需求层面的波动也较小;但代价就是利润率上不去,而且无法自由调控价格,毕竟需要保证国计民生。

既然售价受到政策管制没法随意上涨,那就只能往成本方面去拓宽毛利空间了,但成本端的问题同样十分棘手。

作为一家粮油企业,金龙鱼约90%的成本出在原材料上,且由于金龙鱼没有自建种植基地,作为食油核心原材料之一的大豆又高度依赖进口,因此金龙鱼的成本与毛利率极其容易受到国际大豆市场价格的影响。

本期财报中就提到,“受南美干旱天气影响大豆产量预期以及俄乌冲突等因素影响,公司主要原材料大豆、大豆油及棕榈油等价格出现前所未有的快速大幅上涨,尽管 6 月中下旬价格有所下跌,但相比去年同期,产品成本仍大幅上升”。

虽然金龙鱼调整了部分产品的售价,但营业成本相比去年同期仍然上涨了20%,因此毛利率对比去年下降了3.3个点。

对本就不高的毛利空间来说,成本的大幅波动自然是不允许的,因此能给自己上保险,防止后续价格变化给成本预算带来预期外的压力的期货交易,就成了一个有效且必须的成本控制方案。

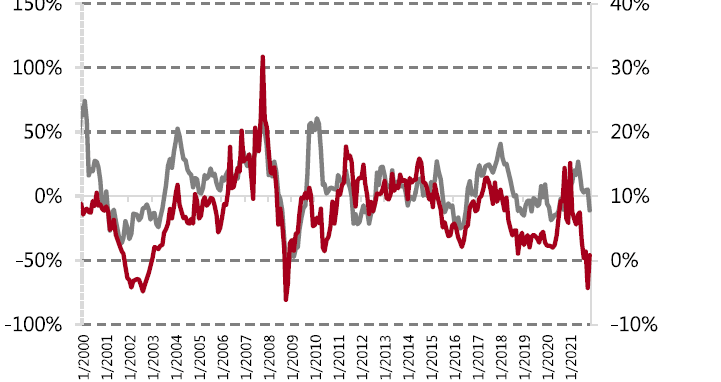

原本这一操作对金龙鱼这种高度依赖大宗商品交易的企业来说并不稀奇,但问题就出在金龙鱼炒期货炒上头了,连亏三年,今年上半年就亏了近10个亿,三年下来累计投资亏损达50个亿,比2021年的净利润还多。

不过金龙鱼的期货生意也不是没辉煌过。2017-2019,金龙鱼同样连赚三年,累计投资收益54.4亿,比近三年的亏损还多了4.4亿。

在最离谱的2017年,金龙鱼净利润50个亿,其中有70%都是来自于投资收益,此时你真的很难说金龙鱼到底是一家粮油公司还是一家期货公司。

大概金龙鱼是嫌卖油赚钱太慢太累,玩期货上头了,直接副业变主业,想从中直接套利,毕竟金融这玩意的特点就是来钱快。

03

没人能拒绝预制菜期货得炒,正经业务也不能落下。既然主营业务里的粮油受到成本与售价的双重限制,毛利低得可怜且没什么增长空间了,期货生意又有很强的不确定性,那就找点高毛利、高确定性的新业务。

财报中,金龙鱼表示“正将自身的产品线逐渐拓展至调味品、酵母、日化用品、植物肉、以及中央厨房等领域”,这里我们主要谈谈调味品和中央厨房这两块业务。

与米面油这样的苦生意相比,调味品来钱可轻松多了。调味品的毛利率能达到40%多,是食油的两三倍。

同为厨房巨头的海天味业2021年营收250亿,连金龙鱼的一个零头都不到,但净利润却有66.7亿,比金龙鱼一年半赚的钱还多——当然,如果金龙鱼期货不亏那么多就是另一种情况了。

与行业集中度高、市场空间几乎触顶的食油市场不同,国内的调味品市场集中度较低,酱油和醋的CR3均不到30%,人均消费量也仅有美日韩的一半左右,存在较大增长空间,就等着巨头入场争霸。

金龙鱼的王牌在于它的经销商体系。粮油调味品的销售高度依赖线下渠道,因此谁掌握更多的渠道资源,谁往往就能卖出更多的产品。

根据财报数据,金龙鱼拥有遍布全国各地的6033家经销商,同比增加14%,这些经销商过去能卖油,现在同样也能把调味品快捷地销售出去,虽然还是和拥有近8000家经销商的海天味业有一小段距离,但碾压其余中小对手还是很轻松的。

另一个优势则是原材料。毕竟做调味品要用到的大豆、米、白糖,同样也是金龙鱼采购的原材料大头,虽然炒期货亏了不少,但作为深耕行业数十年的巨头,金龙鱼在原材料成本与供应链方面仍然有着难以撼动的优势地位。

同时金龙鱼自己就是酱油原材料豆粕的加工巨头,长期就是海天、李锦记等酱油生产企业的主要供应商。现在自制酱油,自然在成本方面更具优势,也能让产业链的利用率再提升一个档次。

简而言之,理想状态下金龙鱼以前怎么卖油,现在就能怎么卖调味品。

而中央厨房作为近几年快速崛起并被广泛用于团餐、连锁餐饮店的新模式,毛利率同样很高,甚至超过了调味品。

其核心逻辑就在于将采购、洗切菜甚至初步烹饪等环节,统一到一个大型工厂中,利用规模化、自动化的优势大幅降低这些环节的成本,最终再将半成品的菜肴运送到分散的门店里,以此来节约单个门店的人力成本与后厨面积,同时也有利于提升出菜速度、食品品控。

但中央厨房属于重资产投入、回本周期长的行业,一般的餐饮店和小规模企业很难入局。

而金龙鱼做中央厨房最大的优势就在于它手上有着71个生产基地,这些基地大多临近原材料产地与交通运输中心,凭借这些现有工厂,金龙鱼在成本、物流、销售端都有着较强优势。

换句话说,无论是做调味品还是做中央厨房,别家可能是需要从零开始造飞机,但金龙鱼只需要把运输机改装成客机,难度根本不在一个档次。

不过目前金龙鱼的中央厨房和调味品业务都处于起步阶段。

在6月10日的2021年度业绩说明会上,金龙鱼副总裁邵斌就表示当前调味品销量较小,短期内对公司业绩影响不大,因而不会特别在意其利润水平,但长远来看调味品和中央厨房对未来发展非常重要。

初看金龙鱼这家公司,或许会感叹其利润率低得离谱。但仔细研究后才发现,即便是这十个点不到的毛利,在涨价空间受限与成本波动存在高不确定性的双重挤压下,已是颇为难得。

可以说如果没有深耕行业数十年形成的规模优势与经销商体系,这个利润率只会更低。

或许也正是受够了长期低毛利高不确定性的苦活累活,金龙鱼也开始想要游向环境更好的所在。

人往高处走,鱼往深处游,但还是建议踏踏实实做产业比较好,毕竟在一个比大豆价格更具不确定性的大背景下,可能不是你炒期货,而是期货炒你。

[1] 金龙鱼2022 年半年度报告

[2] 待拨云见日,观大象起舞,中泰证券

[3] 国内粮油龙头志存高远,成长可期,世纪证券

[4] 米面粮油巨头,产业链延伸贡献增长动力,国海证券

编辑:张泽一

视觉设计:远川设计部

责任编辑:周哲浩

研究支持:张泽一

推荐阅读

-

t日(安宁股份投资者提问您好)

-

去配资平台(隐蔽于阳光业务下)

-

浪潮信息股吧东方财富(维权竟也二进宫)

-

002019亿帆医药股吧(亿帆医药00201911月30日主力资金净买入594324万元)

-

妖股东方通信(3个月市值翻5倍 妖股东方通信的前世今生)

-

富国中证军工指数161024基金(11月30日富国中证军工指数LOFA净值09670元)

-

新安股份600596(新安股份600596116亿股限售股将于11月21日解禁上市)

-

华侨基金管理有限公司(在国外的华侨华人看过来这个基金在杭州成立了)

-

000631顺发恒业(顺发恒业00063111月28日主力资金净卖出73523万元)

-

600180股票行情(美联新材上半年净利润同比预增八倍五天四板丽江股份称近期业务恢复情况良好)